La Ley del Impuesto sobre la Inversión Extranjera en Bienes Inmuebles (FIRPTA) es una ley fiscal federal de los EE. UU. que impone impuestos a las personas extranjeras que venden intereses inmobiliarios en los EE. UU. Aprobada en 1980, FIRPTA es una pieza fundamental de la legislación que afecta tanto a los vendedores extranjeros como a los compradores estadounidenses en transacciones de bienes raíces.

Es relativamente simple para los ciudadanos extranjeros comprar y vender bienes raíces dentro de los Estados Unidos. Sin embargo, estas transacciones generalmente están sujetas a una tasa de retención de impuestos del 15% (a partir de 2023). Esta retención de impuestos es activada por FIRPTA, que en la mayoría de las circunstancias requiere que el comprador retenga el monto imponible del vendedor extranjero y lo remita al 'Internal Revenue Service' (IRS). El vendedor extranjero puede reclamar un reembolso de la retención de impuestos si presenta una declaración de impuestos estadounidenses. y paga la cantidad correspondiente.

La ley de FIRPTA está diseñada para garantizar que las personas extranjeras que venden bienes raíces en los EE. UU. paguen la parte que les corresponde de los impuestos. La ley también ayuda a proteger a los contribuyentes estadounidenses de los inversionistas extranjeros que pueden tratar de evitar el pago de impuestos sobre sus ganancias inmobiliarias en los Estados Unidos.

Las Implicaciones de FIRPTA para vendedores extranjeros y compradores estadounidenses:

- Vendedores Extranjeros

Desde la perspectiva de un vendedor extranjero, FIRPTA puede tener importantes implicaciones fiscales. Cuando una persona extranjera vende un interés de bienes raíces en los EE. UU., el IRS trata la ganancia o pérdida como si estuviera efectivamente relacionada con un comercio o negocio en los EE. UU. En consecuencia, el vendedor extranjero está sujeto a impuestos sobre su ganancia a tasas regulares.

Conforme a FIRPTA, generalmente se requiere que el comprador retenga el 15% del monto realizado en la disposición, que generalmente incluye el precio de venta. Esta retención sirve como pago anticipado de la obligación tributaria anticipada del vendedor extranjero. Sin embargo, la obligación tributaria real puede ser mayor o menor que el monto retenido, según los ingresos, las deducciones y los créditos del vendedor. Si el monto retenido excede la obligación tributaria final del vendedor, el vendedor puede presentar una declaración de impuestos para reclamar un reembolso por el exceso. Por el contrario, si el importe retenido es inferior a la obligación tributaria, el vendedor debe pagar la diferencia al presentar la declaración de impuestos.

- Compradores de EE. UU.

Desde la perspectiva de un comprador estadounidense, FIRPTA impone una responsabilidad significativa. El comprador es considerado agente de retención y es el responsable de determinar si el vendedor es una persona extranjera. Si el vendedor es efectivamente una persona extranjera, el comprador generalmente debe retener el 15% del monto realizado y remitirlo al IRS. De lo contrario, el comprador puede ser responsable del impuesto que debería haberse retenido, junto con intereses y multas.

Sin embargo, hay excepciones al requisito de retención FIRPTA. Por ejemplo, si la propiedad se compra para su uso como residencia y el precio de venta no supera los $300,000, el comprador no está obligado a retener impuestos conforme a FIRPTA. Sin embargo, el vendedor extranjero sigue siendo responsable del impuesto estadounidense sobre la ganancia de la venta.

Rol de la Compañía Titular/Cierra como Agente de Retención

En una transacción de bienes raíces sujeta a FIRPTA, el agente de cierre a menudo asume el rol de agente de retención. Como agente de retención, el o ella es responsable de garantizar que se retenga la cantidad correcta de impuestos de los ingresos del vendedor extranjero y se remita al IRS.

Estas son las responsabilidades clave del agente de cierre en este rol:

-

Determinación de la aplicabilidad de FIRPTA: el agente de cierre primero debe determinar si FIRPTA se aplica a la transacción. Esto implica confirmar si el vendedor es una persona extranjera (o una entidad extranjera si es un fideicomiso, una sucesión, una corporación o un REIT) y si la propiedad que se vende es un interés inmobiliario de los EE. UU.

-

Retención del monto correcto: si se aplica FIRPTA, el agente de cierre es responsable de retener el monto del impuesto correspondiente a la venta (generalmente el precio total de venta). Este monto debe retenerse de los ingresos del vendedor extranjero al cerrar la venta.

-

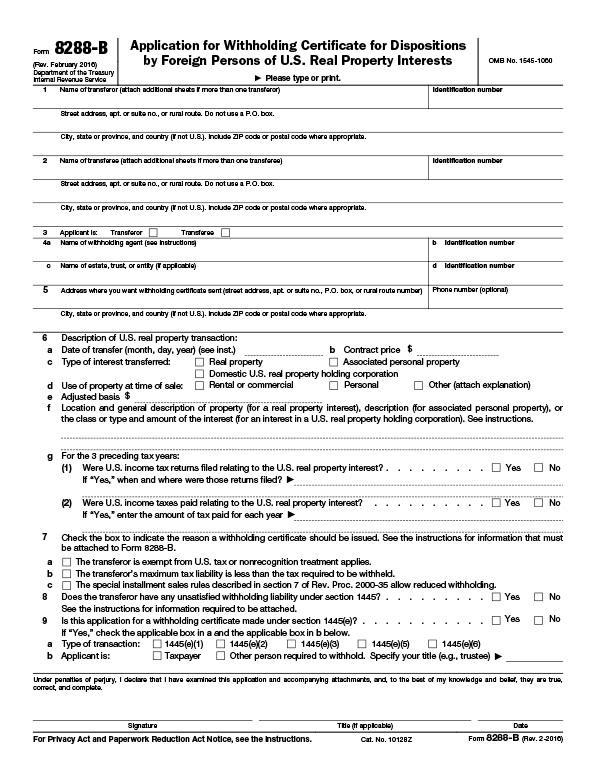

Informe de la transacción: el agente de cierre debe informar la transacción al IRS. Esto se hace mediante la presentación del Formulario 8288 del IRS, "Declaración de retención de impuestos de EE. UU. para disposiciones de intereses de bienes inmuebles de EE. UU. por parte de personas extranjeras" ("U.S. Withholding Tax Return for Dispositions by Foreign Persons of U.S. Real Property Interests"), y el Formulario 8288-A, "Declaración de retención sobre disposiciones de intereses de bienes inmuebles de EE. UU. realizadas por personas extranjeras" ("Statement of Withholding on Dispositions by Foreign Persons of U.S. Real Property Interests"). El agente de cierre debe adjuntar una copia del certificado de retención, si se emitió uno, a los formularios.

-

Remisión del impuesto retenido: el agente de cierre debe remitir el impuesto retenido al IRS a más tardar 20 días después de la fecha de cierre. Si se envía una solicitud de certificado de retención al IRS antes de la fecha de la transferencia, la retención de impuestos debe remitirse dentro de los 20 días posteriores a que el IRS envíe por correo el certificado de retención o el aviso de denegación.

-

Mantenimiento de registros: el agente de títulos debe mantener un registro de la transacción, incluidas copias de los formularios presentados y la cantidad de impuestos retenidos y remitidos.

Obtención de un Certificado de Retención FIRPTA

Un Certificado de Retención FIRPTA es un documento emitido por el 'Internal Revenue Service' (IRS) que puede reducir o eliminar la cantidad de impuestos que deben retenerse de la venta de bienes inmuebles en los EE. UU. por parte de una persona o entidad extranjera.

Las Ventajas de Obtener un Certificado de Retención son varias:

-

Retención Reducida: la principal ventaja es que puede reducir significativamente la cantidad de impuestos retenidos de la venta. Esto puede ser particularmente beneficioso si la obligación tributaria real del vendedor es menor que la retención estándar.

-

Reembolsos Más Rápidos: si el monto retenido excede la obligación tributaria real del vendedor, el vendedor puede reclamar un reembolso al presentar una declaración de impuestos estadounidense. Sin embargo, este proceso puede llevar mucho tiempo. Si se obtiene un Certificado de Retención que reduce la retención al monto de la obligación tributaria real del vendedor, el vendedor puede recibir el monto correcto de los ingresos de la venta más rápidamente.

-

Mayor Certeza: un certificado de retención brinda certeza sobre la cantidad de impuestos que se retendrá. Esto puede hacer que la transacción sea más fluida y predecible tanto para el comprador como para el vendedor.

Los siguientes son los pasos necesarios para obtener un Certificado de Retención:

-

Solicitud: Tanto el comprador como el vendedor extranjero pueden solicitar un Certificado de Retención. La solicitud debe presentarse al IRS en el formulario 8288-B, "Solicitud de certificado de retención para disposiciones por personas extranjeras de intereses de bienes inmuebles de EE. UU." ("Application for Withholding Certificate for Dispositions by Foreign Persons of U.S. Real Property Interests").

-

Revisión: el IRS revisa la solicitud y determina si emite un certificado de retención. Esta decisión se basa en varios factores, incluida la obligación tributaria máxima del vendedor y si el comprador o el vendedor han acordado notificar al IRS de cualquier incumplimiento.

-

Emisión: si el IRS aprueba la solicitud, emite un Certificado de Retención que especifica la cantidad de impuestos que deben retenerse de los ingresos de la venta. Esta cantidad puede ser menor que la tasa impositiva estándar requerida por FIRPTA, o incluso cero, según las circunstancias.

-

Retención: Si se emite un Certificado de Retención, el comprador debe retener el monto especificado en el certificado. Si se deniega el certificado, el comprador debe retener el monto del impuesto requerido estipulado por las reglas de FIRPTA.

Un certificado de retención puede ser una herramienta muy valiosa en una transacción FIRPTA, pero tenga en cuenta que el proceso de obtención de uno puede ser complejo y puede requerir la asistencia de un profesional de impuestos o un abogado de impuestos con experiencia en asuntos de impuestos internacionales.

Obtención de un Número de Identificación Fiscal

La solicitud de un certificado de retención requerirá que el vendedor extranjero obtenga un número de identificación fiscal del IRS si aún no tiene uno. Para un individuo extranjero, el número de identificación fiscal suele ser un número de identificación de contribuyente individual (ITIN).

Los siguientes son los pasos necesarios para obtener un número de identificación fiscal:

-

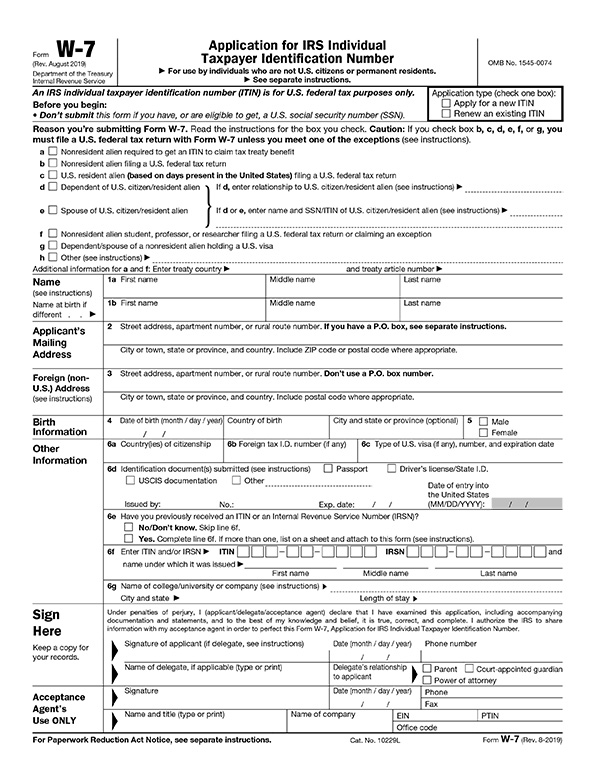

Formulario: Complete el formulario W-7 del IRS, "Solicitud de número de identificación de contribuyente individual del IRS" ("Application for IRS Individual Taxpayer Identification Number").

-

Documentación: También debe aportar prueba de identidad y condición de extranjero. Esto generalmente incluye un pasaporte o una tarjeta de identificación nacional.

-

Envío: Envíe el Formulario W-7, junto con la documentación de respaldo, al IRS. Esto se puede hacer por correo, en una oficina del IRS oa través de un Agente Tramitador autorizado por el IRS.

-

Procesamiento: El IRS revisará la solicitud y, si se aprueba, emitirá un ITIN por correo.

La información provista en esta página tiene la intención de servir únicamente como una descripción general de la Ley del Impuesto a la Propiedad Inmobiliaria de Inversión Extranjera (FIRPTA) y no debe considerarse como asesoramiento fiscal o legal. Los compradores o vendedores potencialmente sujetos a la retención de FIRPTA deben consultar con un abogado o un contador antes de celebrar un contrato de venta o compra de bienes inmuebles dentro de los Estados Unidos.